作为交易者,能够识别出超买和超卖的市场状况可以帮助您确定何时进入和退出交易,持有什么头寸以及何时可能出现趋势反转。 这种见解使您可以管理风险并做出更明智的交易决策。

用于识别超买和超卖情况的最流行指标是相对强弱指数(RSI)和随机指数。 两种工具都是动量指标,并绘制在与价格走势相邻的单独图表上。 它们也是带状振荡器,因此,其图形范围在0-100之间。 超买和超卖读数限制了该范围的上限和下限或极端。

使用随机指数确定超买和超卖情况

在随机图中,落在80-100范围内的读数被认为是超买,而落在0-20之间的读数被认为是超卖。 支撑和阻力的分析概念表明,当价格达到极端超买或超卖阈值时,它将反转。 因此,将超买的随机读数解释为看跌(卖出)信号,因为预计价格动能会朝相反方向移动。 相反,超卖的读数被认为是看涨(买入)信号,预计价格势头会上升。

也就是说,高于80或低于20的读数并不一定会邀请您进行交易。 在某些情况下,如果价格趋势仍然强劲(即价格继续以较高的高点或较低的低点收盘),则资产可能会长时间超买或超卖。 在下图中,随机指数向上移动至80以上(产生卖出信号),但价格继续上涨-资产在几天内仍处于超买范围内。 如果交易者在振荡器最初升至80以上时进入空头头寸,那么他们将最终亏损或退出交易,然后趋势逆转对他们有利。

投资于强劲趋势的方向将限制您承担的风险数量,并防止您过早地进行交易。 在对超买和超卖读数采取行动之前,请检查价格走势图,并使用趋势指标(例如移动平均线收敛/背离(MACD))确认当前趋势的方向和强度。

为了进一步验证由超买和超卖随机读数产生的买入和卖出信号,交易者还寻找差异和信号线交叉。 当价格走势达到新的高点或低点,并且随机指标未能效仿时,就会出现背离。 通常,在趋势反转之前会出现背离,因为已知价格动量(由随机指数衡量)在价格本身之前就已经改变了方向。 例如,在下图中,价格达到新的低点,但随机指数未能达到比先前读数低的低点。

在这种分歧的时候,两条随机信号线交叉了,但另一个迹象表明趋势已经为逆转做好了准备。 在建立多头头寸之前,交易者应等待确认价格的相应变化。 紧随背离之后,价格未能跌至更低的低点,并继续沿相反方向攀升,从而确认了反转。

RSI使用相对强弱指数识别超买和超卖情况

与随机指数不同,RSI不使用简单的移动平均值作为第二条信号线,因此不能用于识别交叉点。 尽管RSI使用不同的分析公式,但它也测量价格动量,并用于识别超买和超卖读数。 尽管随机指数和RSI具有相同的图形范围,但通常将RSI读数高于70视为超买,低于30的读数视为超卖(与之相对,随机指数为80和20)。

当RSI攀升至70以上,然后回落至该超卖阈值以下时,认为表明趋势将逆转且价格将下跌。 在此前提下,RSI运动被理解为看跌。 同样,当RSI跌至30以下,然后再回升至30线以上时,则被视为看涨,并预期价格会相应上涨。

与随机指数一样,RSI的买入和卖出信号应始终在当前趋势的背景下进行评估,以最大程度地降低风险。 例如,如果价格形成强劲的上升趋势,则交易者应忽略与当前趋势相反的超卖读数,直到他们能够确认相应的逆转。 尽管可以通过对超买和超卖数据采取行动来逆转整体市场趋势,从而获利,但该策略要求交易者快速进场和退出,并最终意味着承担更多风险以减少潜在回报。

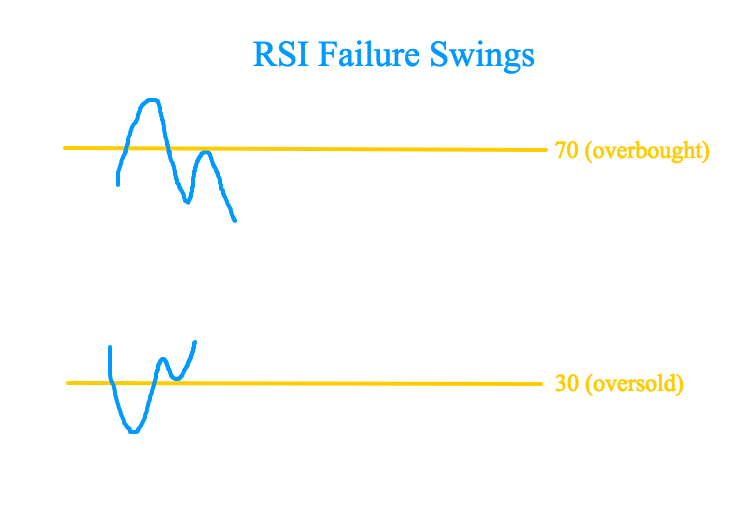

失败波动也可用于帮助确定价格趋势反转。 当RSI飙升至70以上,跌至70以下,然后再次上升而未超过超买阈值时,则视为失败摆动。 当RSI跌至30以下,升至30以上,然后再次跌落而没有穿越超卖线时,情况也是如此。

何时使用随机振荡器与RSI

考虑到随机指数指标与RSI震荡指标的不同属性,了解何时每个指标提供的价值和准确性高于同等指标会有所帮助。

通常,在价格波动不稳定的波动市场中,随机指数指标是较好的指标。 由于它不依赖于趋势信息来指示超买和超卖情况,因此随机指数指标可以提供对非主流外汇资产的洞察力,这些资产的价格走势与过去的活动几乎没有关联。

相比之下,RSI使用此趋势信息,这使得它在价格活动不稳定的情况下无法使用。 但是对于主要的货币配对,它可能是一个有价值的指标,比随机指标更重要。

其他有用的超买和超卖指标

抛物线SAR

抛物线止损和反转(SAR)是一种图表指标,可以测量价格移动和价格变化的速度,以识别超买和超卖位置,从而使其成为那些希望进行时间交易以利用价格波动的人的宝贵工具。

抛物线转向指标在图表上以一对点的形式出现在配对价格的上方或下方,具体取决于价格是上涨还是下跌。 如果价格下方出现圆点,则表明配对价格正在上涨,这可能会诱使交易者开立新头寸。

这些点彼此间隔的越多,则表示抛物线SAR具有快速,决定性的价格走势。 当点彼此靠近时,表示此动量减慢了—图表正到达抛物线的顶部或底部,表明其可能反转其路线。

在下面的USD / JPY图表中,抛物线形的SAR模式在几个点处出现,但图表末尾的单个点表示新的价格走势表明出现了反转,并为交易者带来了潜在的空头机会:

通常将此指标与其他超买和超卖指标一起使用,以在决定开设头寸时加强案例处理。

斐波那契折线

交易者熟悉斐波纳契折线水平,但是这些支撑线和阻力线在基于近期图表走势确定超买和超卖位置方面很有用。

在确定超买和超卖情况方面,斐波那契折线的最常见用法与道氏折线理论有关。 该理论规定,当发生最初的价格变动时,价格通常将折线到50%左右。 这个50%的区间正好在38.2%和61.8%的斐波纳契折线水平之间,它们本身是预期折线的较大“区域”之间的终点。

当交易者承诺在平仓并获利之前达到那些折线水平时会遇到麻烦。 陶氏理论反而建议,斐波那契折线的最佳用途是一旦出现超买或超卖情况就开仓,然后将其定位在38.2%至61.8%的范围内。 进入该区域后,请考虑使用止损来确保获利,同时继续通过更大的折线来追逐更大的利润。

当资产反复努力清除给定的阻力线时,这可能反映了导致价格下跌的超买情况。 类似于抛物线SAR,斐波纳契折线与其他指标(例如随机指数指标)相结合以确认折线与超买或超卖状况之间的关系时,特别有价值。

在下面的图表中,简单的ABCD斐波那契折线模式与NZD / USD超卖情况的随机指标重合:

如果您已经习惯将斐波纳契折线用于其他图表评估,则还可以发现使用它们来识别超买和超卖情况的价值。

布林带

布林带在图表上具有三条线,所有均基于20天的简单移动平均线(SMA)。 这是一种用于识别资产超买和超卖情况的简单工具:只要价格跌破三个波段的最低价,就表明超卖情况可能导致价格反弹。

相反,如果价格突破三个波段中的最高点,则表明存在超买情况,这增加了价格下跌的风险。 对于具有高波动性的货币对,此交易策略是理想的选择。

MACD平滑异同移动平均线

MACD还能够提供一些有关超买和超卖情况的信息。 它以图形方式说明了26天和12天指数移动平均线之间的关系,然后在生成的MACD上方绘制信号线以识别买入和卖出机会。 当MACD穿越信号线上方时,它可以发出超卖状态的信号,从而鼓励交易者购买。 当MACD跌破该线时,表明信号已超买,并可能引发抛售。

作为居中的振荡器,MACD没有设置图形范围。 因此,它无法提供精确的超买和超卖读数。 相反,MACD可以与随机震荡指数和RSI结合使用,以确认趋势强度并帮助识别差异。 此外,许多交易者会参考抛物线SAR等指标来确定趋势的方向并确定更精确的进入和退出点。

完善交易策略

为了承担最小的风险并增加您的获利潜力,请朝着强劲趋势的方向进行交易,并确认交易策略中各个指标之间的买入和卖出信号。

当您制定使用这些指标评估超买和超卖头寸的策略时,此过程将成为外汇交易者的例行程序,使您可以清楚地分析交易机会,并为您提供识别正确卖出时间的工具。